Par la FNAIM

La pierre, à laquelle les Français sont au moins aussi attachés qu’au Tour de France cycliste, va mal. A moins de deux mois du départ de la Grande Boucle, l’année 2023 ressemble à une étape de montagne pour le marché du logement : hausse des taux des crédits, environnement économique et géopolitique incertain, inflation persistante, baisse du pouvoir d’achat et de la confiance des ménages, … A ce stade, ces chocs multiples entraînent une baisse de rythme, mais pas de coup de fringale.

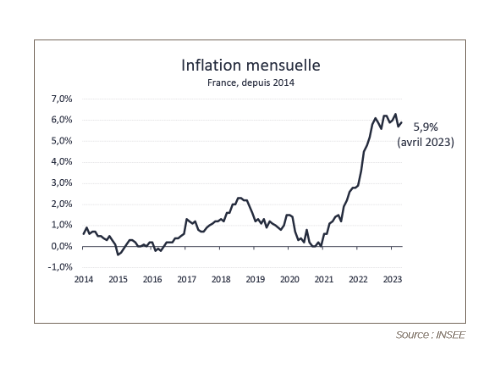

Après avoir été dopé par un effet post-covid, le nombre de ventes de logements anciens continue de s’éroder à 1 083 000 ventes sur 12 mois à fin février 2023, en baisse de 9% sur un an. Les prix sont orientés à la baisse depuis 4 mois, tandis que l’inflation a légèrement reflué mais reste élevée (5,9% en avril 2023).

Le marché vit un changement de cycle avec le nouvel environnement sur les taux. 2023 est une année de transition, de remise en cause, et plus favorable aux acquéreurs. Le marché poursuit son ajustement et sa régulation qui entraîne une baisse des prix.

L’inflation semble avoir passé le sommet

La résistance meilleure qu’anticipé de l’économie mais aussi de l’inflation n’augure pas nécessairement de reprise prochaine de l’activité. Elle conduit plutôt à différer et/ou alléger légèrement le freinage de l’activité. Car les facteurs de soutien semblent s’épuiser, tandis que les éléments défavorables gagnent du terrain : inflation toujours élevée et durcissement monétaire de la Banque Centrale Européenne.

Pour 2023, l’INSEE comme la Banque de France prévoient une croissance en faux plat à +0,6%, avant de remonter un peu la pente en 2024 (1,2%). L’indicateur à suivre reste l’inflation : l’indice mensuel reste élevé en avril 2023 à +5,9 %, malgré un tassement des prix du gaz.

De son côté, la confiance des ménages reste en berne et proche de son plus bas niveau depuis 2000.

Les ventes continuent de s’éroder

Après avoir changé de braquet après le covid, les ventes de logement poursuivent leur ralentissement depuis septembre 2021, mais le marché se maintient à un niveau encore relativement élevé : à fin février 2023, 1 083 000 ventes avaient été réalisées sur 12 mois (-9% sur un an). Nous maintenons notre prévision d’une baisse de 10 à 15% des ventes en 2023, ce qui correspond à entre 950 000 et un million de ventes.

La baisse des ventes se fait surtout ressentir dans l’Ouest (où les prix et les ventes avaient le plus augmenté) et le Nord du pays.

Il s’agit donc a priori d’un retour à des niveaux « pré-covid » pour la transaction, après un emballement post-covid.

Vent de face sur les prix : le grand retournement ?

Où en est-on concernant l’évolution des prix des logements existants ? Ces 5 dernières années, et notamment à la suite de la crise sanitaire, les prix ont fortement augmenté en France (+26% en moyenne, soir 4,7% par an). Au classement général depuis 5 ans, l’Ouest et notamment la Bretagne a fait la course en tête, avec des hausses de prix de plus de 35% sur la période.

Par ailleurs, de manière générale, la moitié Sud du pays a vu ses prix augmenter davantage que la moitié Nord.

La forte hausse des taux des crédits immobiliers depuis début 2022 remet actuellement en cause cette forte hausse des valeurs. Sur un an, l’évolution des prix reste en hausse (+3,7% en France) grâce à l’élan post- covid, excepté notamment à Paris où elle est en baisse (-2,6%) et dans le reste de l’Île-de- France où elle est stable (+0,3%). Depuis un an, la région PACA détient le maillot à pois du meilleur grimpeur : à ce stade, elle résiste mieux à l’ascension des taux (qui est un col de première catégorie) avec une hausse de +6,8%

Mais on observe une inflexion des prix depuis février 2023, ils s’inscrivent désormais en baisse à l’échelle nationale (-0,6%). Cette tendance à davantage de modération est sans doute la bienvenue pour fluidifier le marché. C’est le signe qu’il n’y a pas de blocage du marché et que les vendeurs acceptent la nouvelle donne du marché et discutent avec les acheteurs, dont les capacités d’achat sont sous pression. On assiste à un changement de dynamique et un rééquilibrage du marché au profit des acheteurs, avec une plus grande prise en compte des coûts annexes au logement (énergie, …).

Il faudra attendre quelques mois pour voir si des nuances régionales ou départementales apparaissent, mais il est très probable que la baisse des prix concerne l’ensemble des territoires en 2023.

En termes de typologie de communes, le tandem des stations balnéaires et des stations de ski, qui avaient vu leurs prix monter en danseuse en 2021 et 2022, résiste mais voit ses prix commencer à s’infléchir (+0,4% et +0,5% sur 3 mois). Les 10 plus grandes villes de province suivent dans la roue (+0,3% sur 3 mois), tirées par les villes du Sud. Derrière ces échappées, toutes les autres zones sont orientées à la baisse, avec Paris (-1,2%) et les communes rurales (-1,1%) en queue de peloton, précédées par le reste de l’Île-de-France (-0,8%).

La baisse des prix devrait toutefois rester modérée, grâce à des facteurs structurels de soutien du marché. Le marché de la transaction est en difficulté surtout à cause de la forte hausse des taux. Mais la situation économique n’est pas si mauvaise : chômage à un niveau relativement bas et croissance molle qui reste toutefois légèrement positive. La capacité d’achat des ménages reste correcte, et proche de sa moyenne des 20 dernières années, malgré la hausse des taux.

De plus, le marché du crédit à l’habitat en France est prudent et solide et les prêts sont essentiellement à taux fixes. Ce qui limite les risques par rapport à d’autres pays européens. Enfin, le marché peut compter sur le statut de valeur refuge de la pierre, et le rôle qu’il peut jouer pour préparer sa retraite. Par ailleurs, la baisse de la production neuve et la hausse du stock de logements neufs est de nature à modérer la baisse des prix de l’ancien.

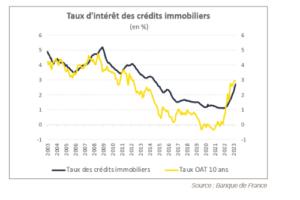

La hausse des taux des crédits en a encore un peu sous la pédale

Autre signe d’essoufflement des volumes, la production de crédits est en baisse sensible depuis le mois de juin 2022. En avril 2023, la production de crédit est au plus bas depuis début 2016.

Les taux des crédits immobiliers continuent d’augmenter dans le sillage des taux des

emprunts d’Etats, et ce n’est sans doute pas encore fini. A fin avril 2023, les taux des crédits immobiliers ont grimpé à 2,71 % d’après les chiffres de la Banque de France. D’après l’Observatoire Crédit Logement/CSA, ils seraient même passés de 1,1 % en février 2022 à 3,15 % en avril 2023, soit 2 points d’augmentation (ce qui a un impact sur la capacité d’achat similaire à celui d’une hausse d’environ 17 % des prix). Ils pourraient approcher 3,5% à la fin du printemps 2023, même si le taux des emprunts d’Etat semble tendre à se stabiliser ces dernières semaines.

Même si les taux restent à un niveau relativement bas comparé à l’historique, cette hausse des taux rend par ailleurs plus contraignantes les règles du HCSF, qui jusque-là n’étaient pas un véritable frein au marché. Obtenir un crédit peut exiger le prix de la combativité pour les profils les plus risqués. Le contexte est devenu plus difficile pour les primo-accédants avec un faible apport.

Enfin, en l’absence de portabilité des prêts immobiliers, la hausse des taux n’incite pas les ménages déjà propriétaires à déménager, au risque de voir leur taux de crédit augmenter sensiblement par rapport à leur crédit en cours. Le nombre de ventes « de confort », non dictées par les aléas de la vie (naissance, divorce, décès…), devrait ainsi diminuer.